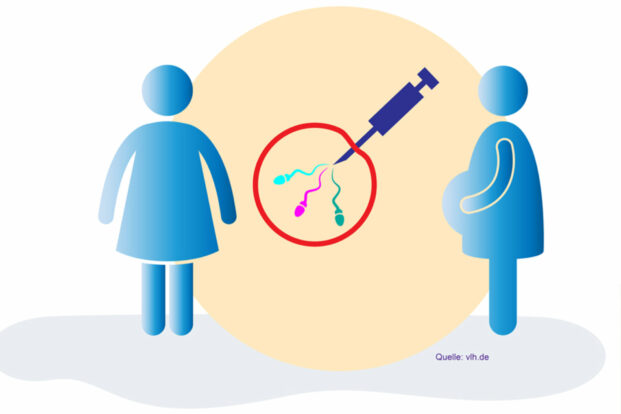

Wegen der Erkrankung ihres Partners lässt eine Frau eine Präimplantationsdiagnostik (PID) und nachfolgend eine künstliche Befruchtung durchführen. Die Kosten für diese Kinderwunschbehandlungen darf sie als außergewöhnliche Belastung von der Steuer absetzen. Obwohl sie gesund und das Paar nicht verheiratet ist. Das hat der Bundesfinanzhof entschieden. Wie es zu diesem richtungsweisenden Urteil kam und was es zu bedeuten hat, erläutert der Lohnsteuerhilfeverein Vereinigte Lohnsteuerhilfe e. V. (VLH).

Richtungsweisendes Urteil für unverheiratete Paare

„Bei der BFH-Entscheidung handelt es sich um ein richtungsweisendes Urteil. Es bringt Klarheit für unverheiratete Paare: Auch sie können Kosten für eine Kinderwunschbehandlung steuerlich geltend machen“, sagt VLH-Vorstandsvorsitzender Jörg Strötzel. Darüber hinaus sei damit geregelt, dass auch eine gesunde Frau die Ausgaben für eine Kinderwunschbehandlung absetzen kann, wenn ihr Partner, mit dem sie nicht verheiratet ist, eine Krankheit hat.

Ausgaben für künstliche Befruchtung sind Krankheitskosten

Grundsätzlich gilt: Ausgaben für eine künstliche Befruchtung gelten als medizinisch erforderliche Krankheitskosten und können unter bestimmten Voraussetzungen als außergewöhnliche Belastung steuerlich geltend gemacht werden. Zumindest der Anteil, den die Krankenkasse nicht übernimmt. Das kann für zahlreiche Paare mit unerfülltem Kinderwunsch eine echte finanzielle Hilfe sein: Immerhin ist nach Angaben des Bundesfamilienministeriums in Deutschland fast jedes zehnte Paar zwischen 25 und 59 Jahren ungewollt kinderlos.

Im vorliegenden Fall war die Sachlage allerdings etwas komplizierter als bei einer „normalen“ künstlichen Befruchtung. Erstens ist das Paar nicht verheiratet. Und zweitens leidet der Partner der Frau unter einer chromosomalen Translokation. Dabei handelt es sich um eine Art Gendefekt beziehungsweise eine Genmutation. Diese führt dazu, dass ein auf natürlichem Weg gezeugtes Kind höchstwahrscheinlich mit schwersten körperlichen oder geistigen Behinderungen zur Welt kommen würde oder erst gar nicht lebensfähig wäre.

Gericht widerspricht Finanzamt: Kosten dürfen abgesetzt werden

Nach Beratungsgesprächen und Untersuchungen im Kinderwunschzentrum sowie in einer Klinik entschied sich das unverheiratete Paar für eine künstliche Befruchtung mit vorheriger Präimplantationsdiagnostik (PID), um eine Chromosomen-Mutation auszuschließen. Die Kosten dafür wollte die Frau in ihrer Steuererklärung als außergewöhnliche Belastung geltend machen – doch das zuständige Finanzamt lehnte dies ab.

Als Begründung führte das Finanzamt an, dass es bei unverheirateten Paaren an der sogenannten Zwangsläufigkeit fehle. Der Bundesfinanzhof (BFH) hatte nämlich bislang zwar festgehalten, dass die Kosten einer künstlichen Befruchtung bei Ehepaaren als außergewöhnliche Belastung steuerlich berücksichtigt werden können. Ebenso bei einer unfruchtbaren Frau, und zwar unabhängig von ihrem Beziehungsstatus. Doch wie der Fall bei unverheirateten Paaren oder gar bei Untersuchungen und Behandlungen am Körper einer gesunden Steuerpflichtigen gelagert ist, dazu hatte der BFH in seiner Rechtsprechung noch keine Aussage getroffen.

BFH: Auch nicht erkrankte Steuerpflichtige darf Kosten absetzen

Nach erfolglosem Einspruch gegen die Entscheidung des Finanzamts legte die betroffene Frau Klage ein – und das Niedersächsische Finanzgericht gab ihr recht. Es entschied, dass sie die Kosten als außergewöhnliche Belastung von der Steuer absetzen kann (FG-Urteil 6 K 20/21). Denn wegen des gemeinsamen Kinderwunschs sei die Zwangsläufigkeit der Behandlungen auf die Partnerin des erkrankten Mannes zu übertragen – auch wenn das Paar nicht verheiratet ist. Das involvierte Finanzamt ging in Revision – doch der Bundesfinanzhof schloss sich der Sichtweise des Finanzgerichts an.

Das Knifflige an dem Fall war zum einen, dass das Paar nicht verheiratet ist. Und zum anderen, dass die Frau selbst gesund ist und dennoch Krankheitskosten steuerlich geltend machen wollte. Weil ihr Partner unter einer Krankheit leidet, die wegen des gemeinsamen Kinderwunschs auch sie betrifft, da die Behandlungen an ihr durchgeführt werden mussten. Der BFH urteilte: Wegen „untrennbarer biologischer Zusammenhänge“ können auch Ausgaben für Behandlungen als außergewöhnliche Belastungen von der Steuer abgesetzt werden, die am Körper der nicht erkrankten Steuerpflichtigen vorgenommen werden – und zwar unabhängig davon, ob das Paar verheiratet ist oder nicht (BFH-Urteil VI R 2/22).

Die VLH: Größter Lohnsteuerhilfeverein Deutschlands

Der Lohnsteuerhilfeverein Vereinigte Lohnsteuerhilfe e. V. (VLH) ist mit mehr als einer Million Mitgliedern und bundesweit rund 3.000 Beratungsstellen Deutschlands größter Lohnsteuerhilfeverein. Gegründet im Jahr 1972, stellt die VLH außerdem die meisten nach DIN 77700 zertifizierten Beraterinnen und Berater.

Die VLH erstellt für ihre Mitglieder die Einkommensteuererklärung, beantragt sämtliche Steuerermäßigungen, prüft den Steuerbescheid und einiges mehr im Rahmen der Beratungsbefugnis nach § 4 Nr. 11 StBerG.